欧派家居(603833)

事件概述:

欧派家居发布2022年年报:2022年公司实现营业收入224.80亿元,同比+9.97%;归母净利润26.88亿元,同比+0.86%,扣非归母净利润25.92亿元,同比+3.27%。分季度看,2022年Q1、Q2、Q3、Q4分别实现营收41.44、55.49、65.75、62.11亿元,同比+25.6%、+13.23%、+6.02%、+2.83%;分别实现归母净利润2.53、7.65、9.72、6.98亿元,同比+3.88%、-0.46%、-11.71%、+26.41%。公司在地产行情低迷,经济增速放缓的不利大背景下收入端依然保持近双位数稳步增长,彰显出龙头经营韧性,而利润端受上年同期高基数、期间费用率上升等影响,整体有所承压。现金流方面,2022年经营活动产生的现金流量净额24.10亿元,同比-40.44%,主要系购买商品、接受劳务支付的现金增加所致。此外,公司拟向全体股东每10股派发现金红利17.68元(含税)。

分析判断:

► 收入端:衣柜业务保持稳定增长,欧铂丽门店首次突破千家

2022年公司面对房地产开发风险外溢并深度调整、家居行业竞争加剧、原材料供应波动、经济下行、家居渠道多元化的挑战性经营环境,公司营收依旧保持增长韧性,定制家居龙头风范尽显。分产品看,2022年公司厨柜、衣柜及配套家具产品、卫浴、木门分别实现收入71.73、121.39、10.35、13.46亿元,同比分别-4.73%、+19.34%、+4.63%、+8.85%,其中衣柜及配套家具产品延续高增长态势,为公司最大收入来源。分渠道看,2022年公司经销店、直营店、大宗业务销售额分别为175.82、7.06、34.95亿元,同比分别+12.13%、+20.12%、-4.85%,大宗业务受制于房市低迷影响有所下滑。公司持续推进门店布局,2022年净增140家门店至7615家,其中,欧派橱柜(含橱衣综合)、欧派衣柜(衣柜独立)、欧铂丽、欧派卫浴、欧铂尼木门分别净增20、9、65、11、35家至2479、2210、1054、816、1056家,整装大家居加速发展。分品牌看,2022年欧派、欧铂丽、欧铂尼分别实现收入188.14、18.41、13.46亿元,同比分别+7.77%、+29.13%、+8.85%,主品牌欧派保持稳步增长,欧铂丽品牌增速显著。

据公司年报,2023 年,公司将力争实现营业收入同比增长 10%-15%,力争实现净利润同比增长10%-15%,彰显其稳步发展信心。

► 盈利端:毛利率保持稳定,期间费用率有所上升

盈利能力方面,2022年公司毛利率、净利率分别为31.61%、11.93%,同比分别-0.01pct、-1.10pct,其中,Q4单季度毛利率、净利率分别为30.49%、11.19%,同比分别+1.50pct、+2.06pct。分业务看,2022年公司厨柜、衣柜及配套家具产品、卫浴、木门毛利率分别34.02%、31.78%、26.20%、16.38%,同比分别-0.33pct、-0.41pct、+0.80pct、+2.56pct;分渠道看,2022年经销店、直营店、大宗业务毛利率分别为30.72%、55.45%、27.87%,同比分别+0.41pct、-8.67pct、-2.92pct,公司整体毛利率保持稳定。期间费用率方面,2022年公司期间费用率17.31%,同比+1.12pct,其中,销售费用率、管理费用率、研发费用率、财务费用率分别为7.47%、5.94%、5.00%、-1.10%,同比分别+0.69pct、+0.41pct、+0.56pct、-0.54pct。Q4单季度期间费用率为16.77%,同比-0.47pct,其中销售费用率、管理费用率、研发费用率、财务费用率分别为5.84%、5.63%、5.89%、-0.60%,同比-0.04pct、+0.08pct、-0.53pct、+0.02pct,期间费用率有所上升。

投资建议:

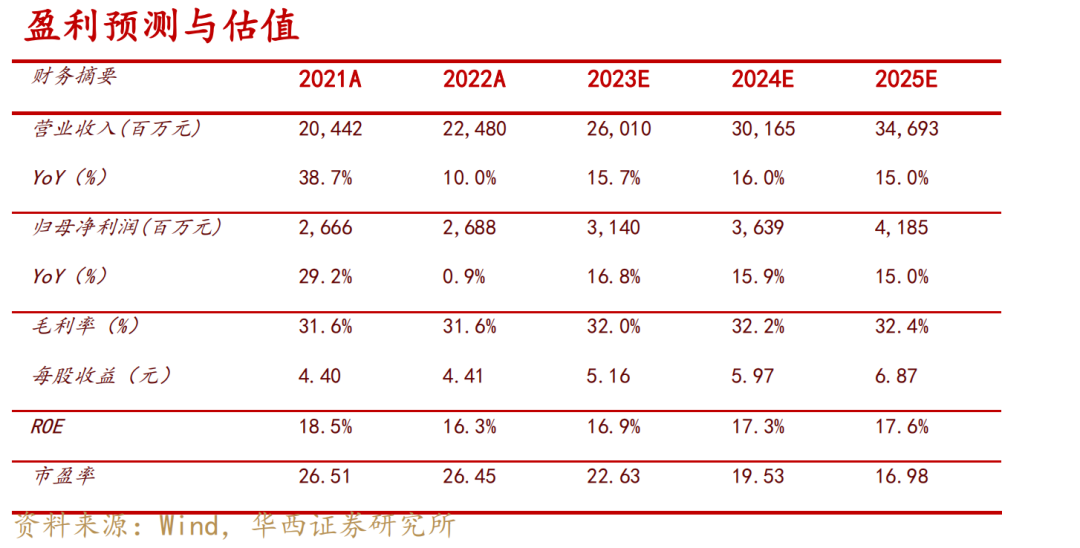

2022 年公司将整家定制迅速迭代至“整家定制 2.0”,升级“全屋六大空间咨询规划+柜门墙配产品+菜单式计价”模式,迎合了消费者实际需求;同时,公司整装大家居品牌“铂尼思”在行业内率先提出“一站式超级集成服务商”的愿景,在“增流量、拓渠道、提单值”的基础上,持续开辟整装大家居新路径与新模式,引领行业新发展。我们看好公司后续的发展,公司作为定制家居领先品牌,在2022年全国家具类零售总额同比下降7.5%的情况下,依然保持较好的营收韧性。由于消费复苏程度后续仍具有不确定性以及房市修复需要一定时间,我们调整此前的盈利预测,公司23-24年营业收入分别由271.49/313.42亿元调整至260.10/301.65亿元;23-24年EPS 分别由5.20/6.09元调整至5.16/5.97元,预计2025年公司收入、EPS分别为346.93亿元、6.87元,对应2023年4月24日收盘价116.65元/股,PE分别为22.63/19.53/16.98倍,维持“买入”评级。

风险提示:

家居需求不及预期;竣工数据不及预期;渠道变革、竞争加剧带来的不确定性;原材料价格大幅上涨风险。

分析师与研究助理简介

徐林锋:轻工行业首席分析师。2019年7月加盟华西证券,10年从业经验。浙江大学金融学硕士,南开大学管理学学士。曾就职于中金公司、方正证券,所在团队获2015年新财富第5名。

戚志圣:轻工行业分析师。2019年9月加盟华西证券,8年从业经验。英国克兰菲尔德大学金融学硕士。曾就职于东海证券、太平洋证券。

宋姝旺:轻工行业助理分析师。2021年7月加入华西证券,悉尼大学金融学硕士,阿德莱德大学会计学学士。