扫图末二维码下载本图pdf

(链接可用)

▼

导图下载

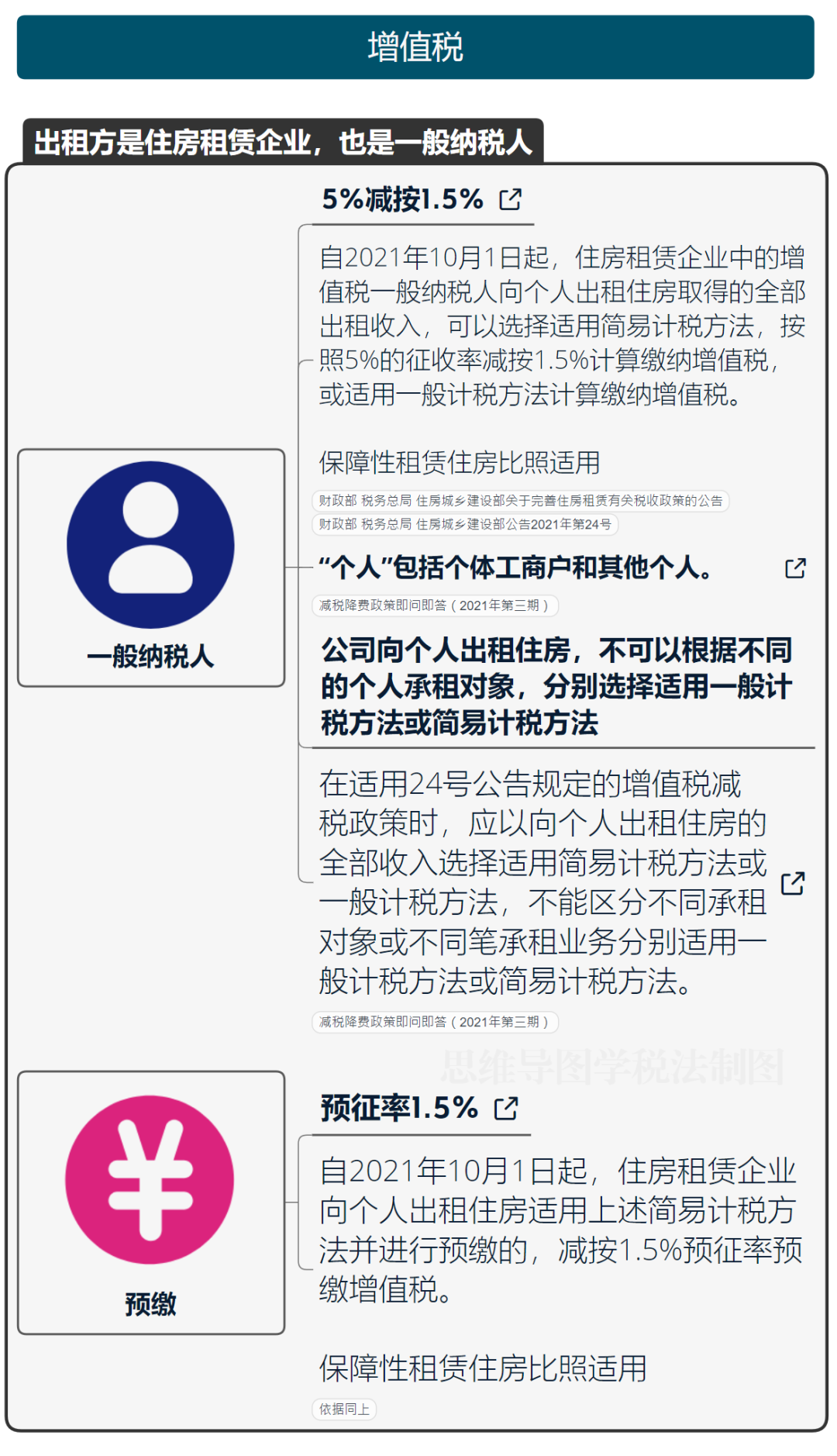

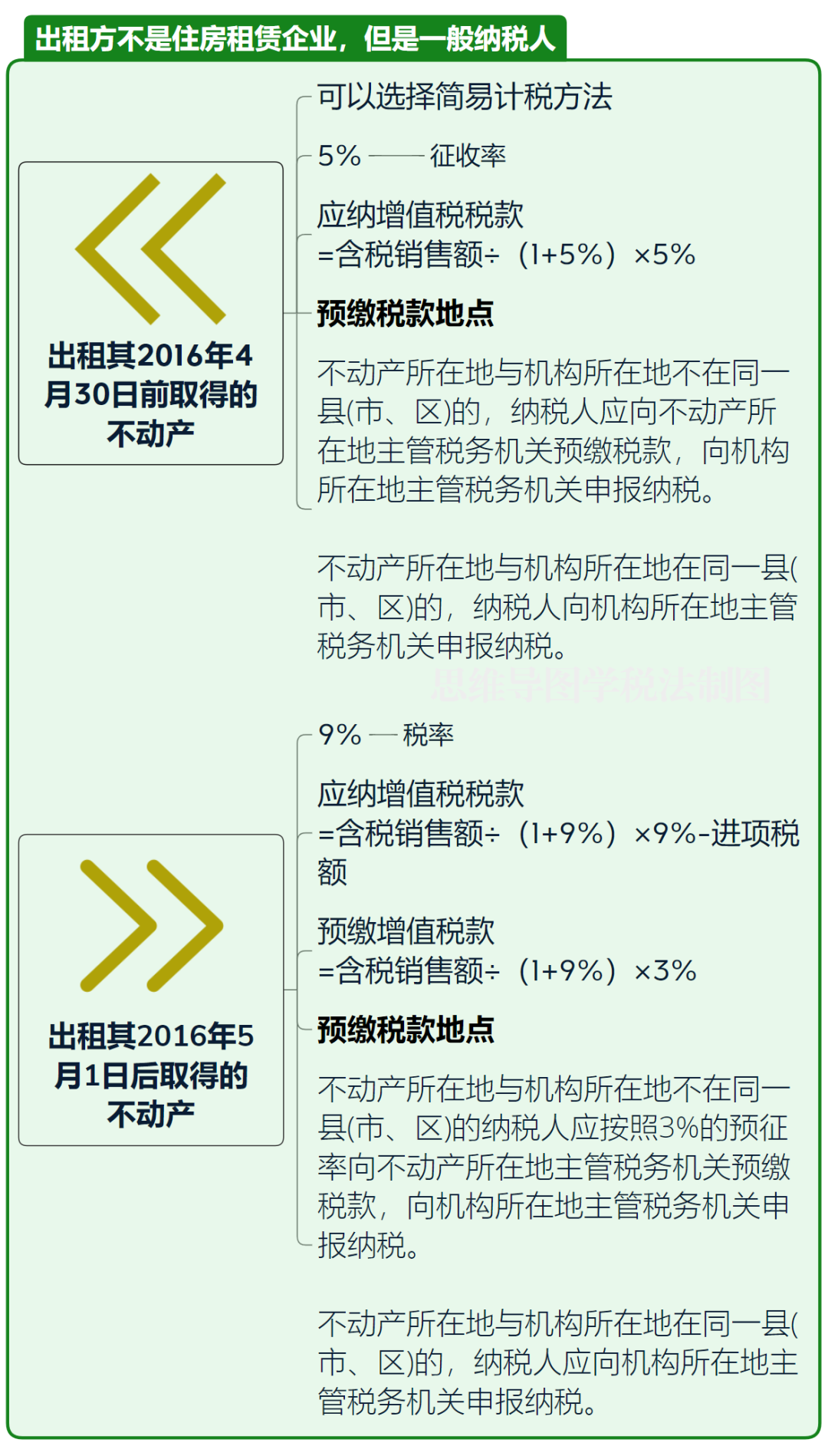

企业出租房屋取得的收入按“现代服务—租赁服务”按5%征收率计算缴纳增值税。可不可以开增值税发票5%税率?国家税务总局安徽省税务局12366纳税服务中心答复: 您好!您提交的问题已收悉,现针对您所提供的信息回复如下: 一般纳税人提供不动产经营租赁业务,税率9%,出租其2016年4月30日前取得的不动产,可以选择适用简易计税方法,按照5%的征收率计算应纳税额。 单位出租不动产(不含个体工商户出租住房),按照5%的征收率计算应纳税额。 感谢您的咨询!上述回复仅供参考,若您对此仍有疑问,请联系12366或主管税务机关。

企业对外出租房屋,租赁期跨年,按照合同约定,租金在租赁当年提前一次性支付,应当如何确认所得税收入?

贵州省国家税务局12366呼叫中心答复:您在我们网站提交的纳税咨询问题已经收悉,现针对您所提交的问题简要回复如下: 根据《中华人民共和国企业所得税法实施条例》(中华人民共和国国务院令第512号)第九条规定:“企业应纳税所得额的计算,以权责发生制为原则,属于当期的收入和费用,不论款项是否收付,均作为当期的收入和费用;不属于当期的收入和费用,即使款项已经在当期收付,均不作为当期的收入和费用。本条例和国务院财政、税务主管部门另有规定的除外。” 根据《国家税务总局关于确认企业所得税收入若干问题的通知》(国税函〔2008〕875号)规定:“一、除企业所得税法及实施条例另有规定外,企业销售收入的确认,必须遵循权责发生制原则和实质重于形式原则。(一)企业销售商品同时满足下列条件的,应确认收入的实现:1.商品销售合同已经签订,企业已将商品所有权相关的主要风险和报酬转移给购货方;2.企业对已售出的商品既没有保留通常与所有权相联系的继续管理权,也没有实施有效控制;4.已发生或将发生的销售方的成本能够可靠地核算。......”上述问题仅供参考。有关具体办理程序方面的事宜请直接向您的主管税务机关咨询。

房产税从租计征时,当期缴纳房产税是以预收方式等实收租金总额还是以权责发生制确认的当期权责租金收入为依据进行缴纳? 房产税按年征收,分季或半年分期缴纳。具体纳税期限由市、县税务局确定。 房产税计税依据建议根据合同约定的每个年度的不含税租金收入,而不论该年度租金收入是否收取,以及不论一次性收取若干年度年度租金,按均摊方式分摊到每个年度,每个季度或者月份申报缴纳房产税。 上述业务鉴于目前暂无具体文件规定,具体执行中建议与主管税务机关核实确认。 感谢您的咨询!上述回复仅供参考,若您对此仍有疑问,请联系安徽税务12366或主管税务机关。

案例分析

▼

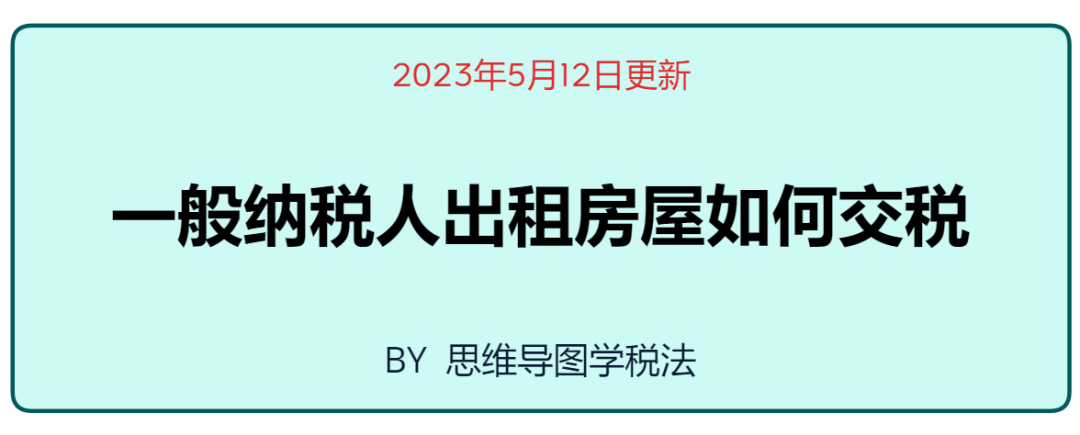

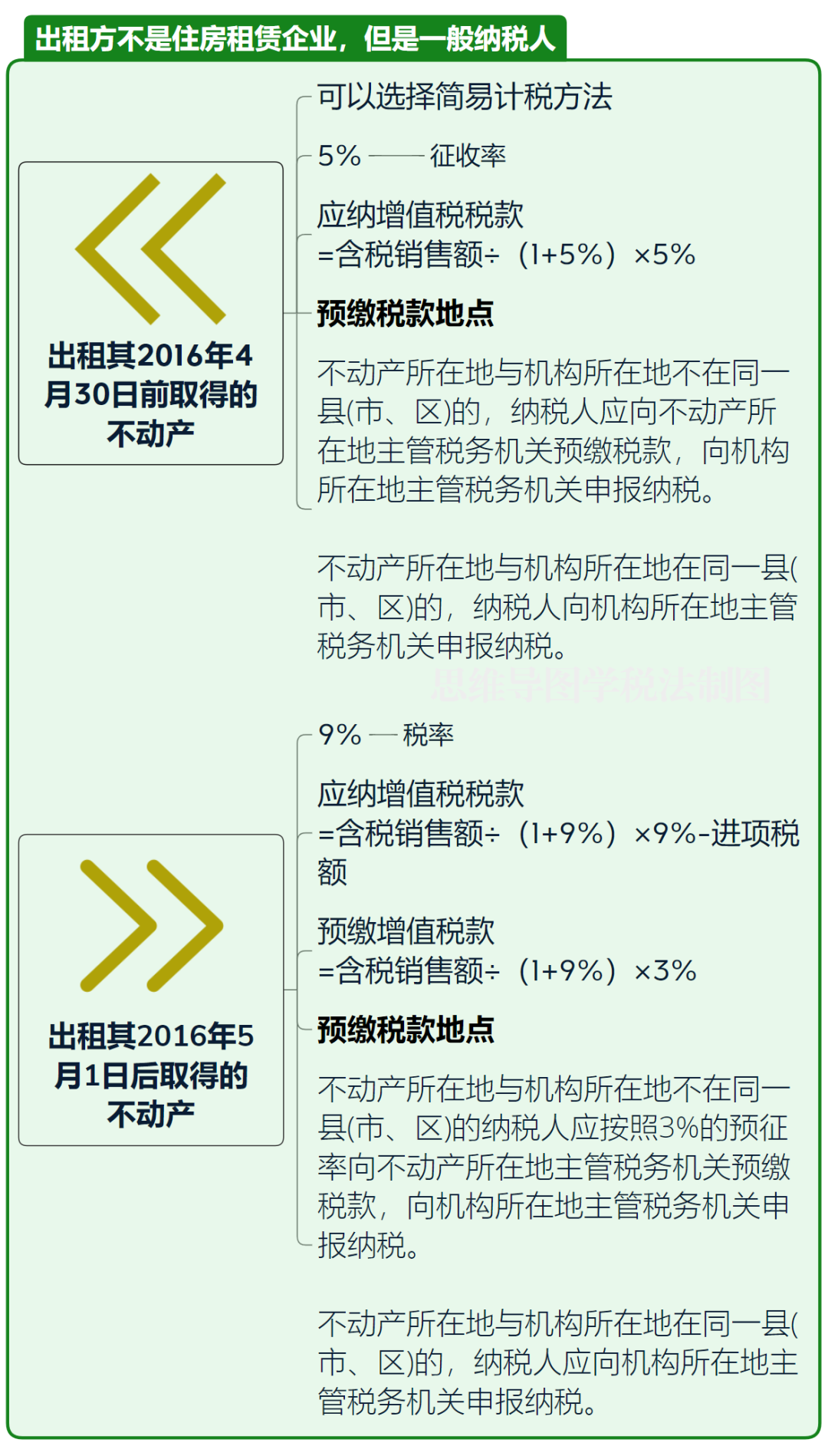

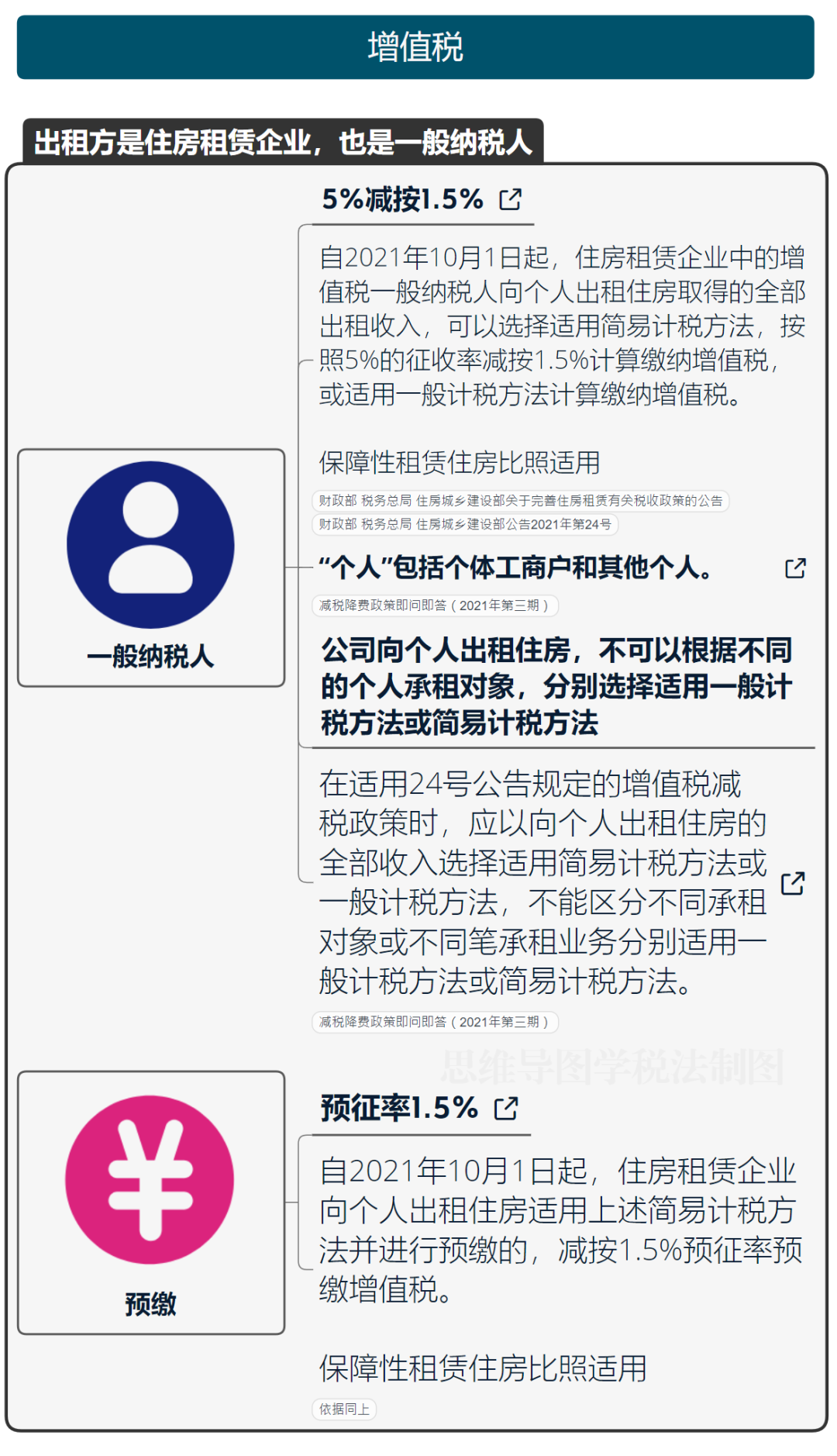

最近,某区税务分局在开展税收风险应对中,发现所辖企业甲公司2021年11月申报缴纳的增值税和房产税存在疑点,将该公司列入风险评估对象。 甲公司成立于2018年5月,为增值税一般纳税人。2021年10月,经主管住建部门备案,甲公司认定为专业从事房产租赁业务的企业。2021年11月,公司取得住房租赁收入(含税,下同)323万元。其中,向个人出租住房收入105万元,向企业出租住房收入218万元。当月增值税进项税额为5万元,全部为出租住房项目。甲公司根据《财政部 税务总局 住房城乡建设部关于完善住房租赁有关税收政策的公告》(财政部 税务总局 住房城乡建设部公告2021年第24号,以下简称“24号公告”)规定,向个人出租住房收入选择适用简易计税方法计算缴纳增值税和房产税,向企业出租住房收入按一般计税方法计算缴纳增值税和房产税。 在计算缴纳2021年11月应纳税款时,甲公司财务人员认为,增值税方面,根据24号公告规定,向个人出租住房取得的全部出租收入,可以选择适用简易计税方法,按照5%的征收率减按1.5%计算缴纳增值税。甲公司向个人出租住房可选择适用简易计税方法,应缴纳的增值税为1050000÷(1+5%)×1.5%=15000(元);向企业出租住房按一般计税方法,应缴纳的增值税为2180000÷(1+9%)×9%-50000=130000(元);当月合计缴纳增值税15000+130000=145000(元)。 房产税方面,根据24号公告规定,企业向个人出租住房,可以减按4%的税率计算缴纳房产税。另外按照《财政部 国家税务总局关于营改增后契税房产税土地增值税个人所得税计税依据问题的通知》(财税〔2016〕43号)第二条规定,房产出租的,计征房产税的租金收入不含增值税。向个人出租住房取得收入,应缴纳的房产税为(1050000-15000)×4%=41400(元);向企业出租住房收入应缴纳的房产税为2180000÷(1+9%)×12%=240000(元);当月合计申报缴纳房产税41400+240000=281400(元)。 主管税务机关在开展风险应对中发现,甲公司向个人出租住房并选择适用简易计税方法,将含税收入换算成不含税收入时,适用的增值税征收率有误,向企业出租住房按一般计税方法计算的增值税进项税额也不正确,从而导致企业少缴了增值税、多缴了房产税。 甲公司的问题在于,适用简易计税方法项目的不含税销售额计算有误。甲公司对向个人出租住房收入,可以选择适用简易计税方法,按照5%的征收率减按1.5%计算缴纳增值税。如果选择适用简易计税方法,国家税务总局在解读中明确,将含税销售额换算为不含税销售额的计算公式应为:也就是说,甲公司向个人出租住房选择简易计税方法的,其计算应缴纳增值税为:1050000÷(1+1.5%)×1.5%=15517.24(元)。 不仅如此,甲公司适用一般计税方法计算的增值税应纳税额也不准确。 《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》(财税〔2016〕36号)附件1《营业税改征增值税试点实施办法》第二十七条规定,适用一般计税方法的,用于简易计税方法计税项目、免征增值税项目、集体福利或者个人消费的购进货物、加工修理修配劳务、服务、无形资产和不动产等项目的进项税额,不得从销项税额中抵扣。第二十九条还规定,适用一般计税方法的纳税人,兼营简易计税方法计税项目、免征增值税项目而无法划分不得抵扣的进项税额,按照下列公式计算不得抵扣的进项税额:不得抵扣的进项税额=当期无法划分的全部进项税额×(当期简易计税方法计税项目销售额+免征增值税项目销售额)÷当期全部销售额。因此,甲公司向个人出租住房所取得的收入,如果选择适用简易计税方法,那么,其简易计税方法计税项目对应的进项税额,应不得从一般计税方法计税项目的销项税额中抵扣。而甲公司将出租住房所发生的全部进项税额5万元,直接从销项税额中抵扣,这一计算方法显然是错误的。正确的计算方法应该是,先将全部含税销售额换算成不含税销售额,计算简易计税方法计税项目不得抵扣的进项税额,然后再计算一般计税方法的应纳税额。选择简易计税方法的不含税销售额=1050000÷(1+1.5%)=1034483(元),一般计税方法的不含税销售额=2180000÷(1+9%)=2000000(元),出租住房全部不含税销售额=1034483+2000000=3034483(元)。不得抵扣的进项税额=50000÷3034483×1034483=17045.46(元)。按一般计税方法计算的应纳税额=2000000×9%-(50000-17045.46)=147045.46(元)。甲公司当月合计应缴纳增值税为15517.24+147045.46=162562.70(元),应补缴增值税162562.70-145000=17562.7(元)。甲公司同时应补缴城市维护建设税、教育费附加和地方教育附加等附加税费。值得注意的是,由于不含税销售额计算有误,甲公司的房产税计算也出现差错。房产税方面,根据24号公告规定,对企事业单位、社会团体以及其他组织向个人、专业化规模化住房租赁企业出租住房的,减按4%的税率征收房产税。向个人出租住房应纳房产税税额=含税销售÷(1+1.5%)×4%=1050000÷(1+1.5%)×4%=41379.31(元);向企业出租住房应纳房产税税额=含税销售额÷(1+9%)×12%=2180000÷(1+9%)×12%=240000(元)。甲公司当月应缴纳的房产税合计为41379.31+240000=281379.31(元)。甲公司当月已申报缴纳房产税为281400元,应退房产税为281400-281379.31=20.69(元)。