特别声明

根据《证券期货投资者适当性管理办法》及配套指引,本资料仅面向华创证券客户中的金融机构专业投资者,请勿对本资料进行任何形式的转发。若您不是华创证券客户中的金融机构专业投资者,请勿订阅、接收或使用本资料中的信息。

本资料难以设置访问权限,若给您造成不便,敬请谅解。感谢您的理解与配合。

报告摘要

事项:

公司发布22年报+23Q1季报。22全年营收53.89亿元/+4.58%,归母净利润5.37亿元/+6.17%,扣非归母净利润4.98亿元/+8.15%。22Q4营收18.72亿元/+2.25%,归母净利润2.22亿元/+7.96%,扣非归母净利润2.01亿元/+18.2%。23Q1营收8.06亿元/+6.2%,归母净利润0.52亿元/+0.49%,扣非归母净利润0.43亿元/+8.69%。

公司发布股权激励草案:1)激励对象:6名高管(副总裁+董秘+CFO+董事)+84名中层管理人员;2)激励方案:拟授予限制性股票311.99万股(占当前总股本1%),授予价格15.53元/股;3)业绩考核:以22年业绩为基数,23和24年营收及扣非净利润均同增12%/24%。

评论:

衣柜规模优势显现,毛利率延续亮眼表现。22年公司厨柜/衣柜/木门营收27.37/21.03/2.28亿、同比-6.73%/+19.49%/+34.17%,单Q4营收同比-7%/+15%/+12%;全年毛利率同比+0.77/+4.09/-2.67pcts,门店全年分别净增31/107/349家。整体看拓品类进展推进顺利,且全年整装业务收入同比近+20%,衣柜体量高速爬坡下规模效应逐步显现,内部供应链优化促降本增效,看好融合店战略下客单价提升+利润率改善。

单Q4大宗业务增速亮眼,C端略有承压。22年经销/直营/大宗营收29/3.97/16.57亿、YOY+2.48%/+23.04%/+0.36%,单Q4 营收同比变动-9%/+5%/+11%,全年毛利率同比变动+0.49/+1.69/+2.04pcts。

单Q4盈利能力:毛利率延续改善趋势,带动净利率向好。1)22年毛利率37.69%/+1.4pcts、单Q4同增3.4pcts,归母净利率9.96%/+0.15pcts、单Q4同增0.6pct,其中单Q4衣柜/大宗毛利率同增9.1/6.7pcts。2)22年销售/管理及研发/财务费率同比+0.77/+0.18/-0.2pcts,单Q4同比+0.1/+1.6/-0.2pcts。

23Q1业绩超预期,全年经营节奏有望逐季改善。23Q1厨柜/衣柜/木门分别实现收入3.18/3.52/0.4亿元、YOY-12.79%/+6.8%/+79.48%,毛利率分别同比变动+3.45/+1.55/-1.27pcts;直营/经销/大宗分别实现收入0.86/4.66/1.34亿元、YOY+15.68%/-6.78%/+4.46%,毛利率分别同比变动+5.84/+2.04/-8.29pcts。23Q1毛利率延续亮眼表现(36.89%/YOY+1.81pcts),销售/管理/研发/财务费率17.55%/7.36%/6.39%/-0.06%、YOY+1.21/-0.37/-0.4/-0.12pcts,费用投放力度略有提升。

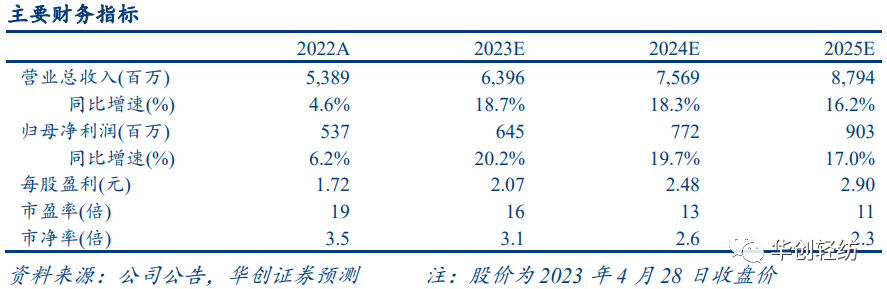

定制家居成长性标杆,经营思路清晰顺畅。在22年行业整体承压下,公司通过渠道返利和套餐营销等打法寻求增长,23Q1收入稳步增长、利润端表现略超预期;我们持续看好公司零售板块营销突破和内部管理精细化下,以及经营势能加速释放下逐步跑出自身超额α。基于此,我们预计23-25年归母净利润分别为6.45/7.72/9.03亿元(23/24年原值为6.36/7.37亿元),对应当前股价PE分别为16/13/11X;参考绝对估值法,给予目标价40元,维持“强推”评级。

风险提示:宏观经济影响需求;原材料价格波动风险;渠道拓展不及预期等。

具体内容详见华创证券研究所5月4日发布的报告《志邦家居(603801)2022年报及2023年一季报点评:22Q4利润率表现亮眼,23Q1业绩超预期,持续看好23年业绩成长性》

扫码关注我们

团队介绍

证券分析师:刘佳昆

邮箱:liujiakun@hcyjs.com

执业编号:S0360521050002