恒大的债务问题,可能会牵扯到一些券商需要“买单”的问题。

其中最大的大头,很可能就是国泰君安。

4月24日晚间,恒大汽车以人民币2元的代价将47个养生空间项目出售给中国恒大集团的附属公司安新控股。

这次交易看似突兀,实际上是恒大境外债务“重组棋”中的重要一步。由于缺乏资金,目前恒大汽车的天津工厂暂停生产,近期的上海车展也没有恒驰汽车的身影。

从恒大3月22日披露的境外债务重组方案来看,恒大已经基本失去了造血能力。2022年恒大房地产销售额预计为317亿元,较2021年的4430亿元大幅下滑92.84%。

今年1-2月,恒大的合约销售额为65.7亿。截至2021年底,恒大总资产约为1.7万亿元,总负债已达1.9万亿元,处于资不抵债的情况。这还只是2021年底的情况,考虑到2022年楼市全面下行,房地产企业资产端存在规模不小的减值,因此,恒大目前实际的资产负债缺口可能更大。

最新公告显示,截至2022年底,恒大的总负债达到了7537亿元,其中境内逾期债务高达6920亿元,其中光商票就有3263亿,而这些商票很多都是由上下游供应商买单。

自2022年以来,恒大已有部分境内债券实质性违约,包括“20恒大01”、“20恒大04”。截至3月22日,恒大标的金额1亿以上未决诉讼案件数量超过789件。随着恒大发行的公司债纷纷违约或者展期,债券承销商面临的风险也与日俱增。

其中,“15恒大03”是恒大2015年发行的第二期公司债,发行总额82亿元,发行价100元,票面利率6.98%。原本该债券应于2022年7月8日到期,去年宣布展期至2023年7月8日,而现在距离到期日只剩下74天。

翻开“15恒大03”现有的293份公告,最早的公告是签发于2015年7月2日的《恒大地产集团有限公司公开发行2015年公司债券(第二期)募集说明书》。

该说明书显示,国泰君安是“牵头主承销商/簿记管理人/债券受托管理人”,签字“确认不存在虚假记载、误导性陈述或重大遗漏,并对其真实性、准确性和完整性承担相应的法律责任”,同时承诺“因存在虚假记载、误导性陈述或者重大遗漏,致使投资者在证券交易中遭受损失的,与发行人承担连带赔偿责任,但是能够证明自己没有过错的除外”。

发行之初,中诚信给该债券评级为 AAA 级,属于最高评级;但从2021年恒大暴雷以来,中诚信一路下调评级至B级。同样在2021年,标准普尔还给出了SD(选择性违约)评级。

而与“15恒大03”陪伴多年的国泰君安,期间服务费赚了多少不得而知,但麻烦可能才真正开始。

一方面,作为债券承销商和受托管理人,要持续关注发行人和保证人的资信状况、担保物状况、增信措施及偿债保障措施的实施情况,出现可能影响债券持有人重大权益的事项时,召集债券持有人会议等。

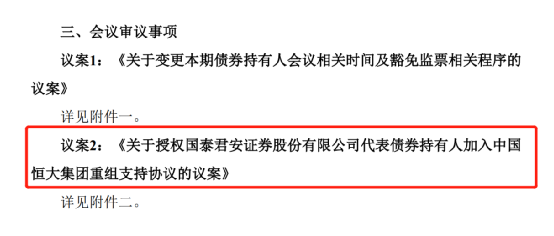

在2022年,国泰君安就曾主持召开了两次债券持有人会议。4月21日,“15恒大03”又公告,将于本月26日召开持有人会议,审议授权国泰君安代表债券持有人,加入中国恒大集团重组支持协议等议案。

除了可能面临的连带赔偿责任,恒大还有一项更为凶险的风险。早在2012年6月21日,知名做空机构香橼就发布了一份长达57页的报告,指控恒大存在多项欺诈行为。

报告称,恒大管理层至少使用了六种会计骗术来掩盖其无力偿还债务的状况,还采用了一个复杂的庞氏型融资方案网。当时,报告一出来,恒大股价一度闪崩20%。

虽然此后恒大一一驳回,打消了投资人的恐慌,但9年后,香橼创始人Left表示,恒大目前的流动性危机表明,他在2012年撰写报告时是正确的。

我们注意到,债券承销和受托管理属于券商投行业务,作为头部券商,2022年,国泰君安投行业务是唯一没有下滑的业务,实现收入43.11亿元,仅次于“三中”。

投行业务一枝独秀背后,如果恒大这笔高达82亿元的债最终还不上,国泰君安是否能安然脱身?目前,恒大有14只存量债券,规模超过500亿。