万达商管上市路上风波不断。

5月24日,有市场消息称,万达目前正考虑评估出售其位于上海、江苏、浙江等地的20家购物中心,每个项目寻求约7亿元至8亿元的估值。

具体价格取决于位置和业务,上海一家购物中心的售价可能高达10亿元,总估值将达到140亿元-160亿元,目前接触的潜在买家为保险公司和资管机构。

对于此事,一位五大行投资交易负责人表示,目前没有听说万达在出售购物中心,且万达近期在与其合作看一些项目的收购,主要为长三角地区的商业项目。

另一位大宗交易市场的相关人士则表示,目前的市场状况下,很多时候业主不再主动说要进行项目出售,只是放出一些风声,考虑卖,但不报价。如果有买方表达意向,卖方也会进行接洽或直接谈交易事项。

今年4月25日,港交所信息显示,珠海万达商管招股书“失效”,从2021年首次递表至今,这已是第三次失效。

对此,万达方面回应称:根据香港上市规则,香港联交所认为原申请或再次递交六个月到期后三个月内重新递交的,均属于原申请的延续。

由于万达为此次上市捆绑了若干对赌协议,如果在2023年底前无法完成上市,万达需要向投资者支付逾300亿元股权回购款。

4月22日,还有市场消息称,万达集团三笔离岸贷款总计13亿美元的三笔境外银行贷款已无触发提前还贷风险,目前万达与银团参贷行已将合同约定的上市日期调整为2023年11月30日。

另外,3月份,一位自称在万达工作两年多的员工在知乎发布一篇文章,指出万达数据严重造假、预算制定不合理、组织架构不合理等诸多问题。

其中,最严重的问题是多项业绩造假。根据他的描述,这些造假包括了商户销售业绩造假、工程报修造假、直播造假、多经造假、空铺+短租造假、客流造假等。

而造假的理由,一是人事斗争,二是考核机制。

比如在万达内部考核的各项指标中,要求租费收缴率100%,招商率100%。但现实情况是,前两年很多商户经营不下去要关店,城市公司和大区的人就不允许。

因为涉及到他们的管理考核,关店了这个铺位就是空铺,影响100%满铺的考核,但是对方没钱交,这个铺子又在满铺状态,这时管理考核收缴率100%,那就很为难,于是只有一个办法,就是造假。

市场传言闹得沸沸扬扬,给投资者造成了诸多误扰,也给万达商管的上市带来了不利影响。

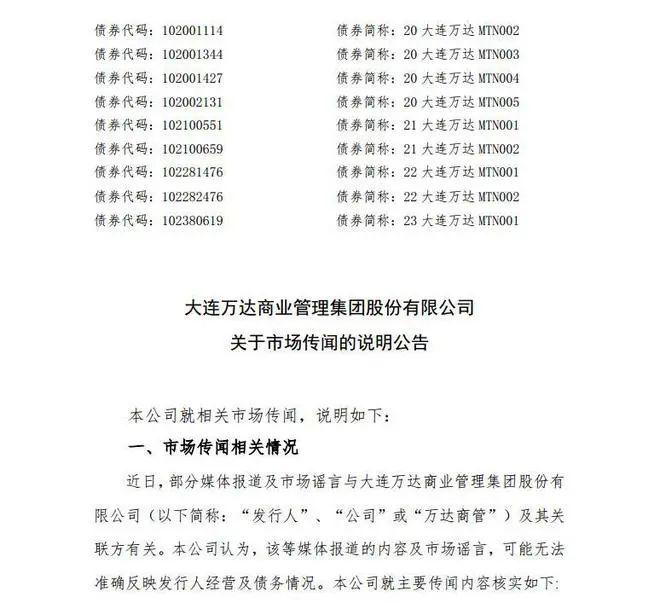

5月26日,大连万达商管在上交所发布《关于市场传闻的说明》称,近日,部分媒体报道及市场谣言与大连万达商管及其关联方有关,该等媒体报道的内容及市场谣言,可能无法准确反映发行人经营及债务情况。

因此,就“大连万达将因亏空400亿元被华润集团收购”“万达正考虑评估出售20家购物中心”等四大传闻做出澄清。

万达商管表示,华润集团旗下华润置地已官方回应否认收购万达地产集团,并称该信息为谣言,相关传闻不实。

针对“大连万达存在商户销售业绩、客流、空铺、短租等多项业绩造假”传闻,万达商管表示,公司相关对外披露的财务数据均由知名审计机构审计、业务数据由珠海商管上市联席保荐人等机构尽调确认,业绩不存在造假情况。

公司没有直接出售20家江浙沪已开业商业广场的计划,相关网络传闻不属实。万达称,截至2022年末,公司共拥有及运营管理已开业商业广场472 个,其中自持广场288个,具有产权清晰、现金流稳定、长期增值空间大等特点,经培育期后可成为消费类基础设施 ABS、REITs 的合格资产。

大连万达商管表示,上述失实传闻不会对发行人的业务经营、融资及偿债能力产生重大不利影响,发行人将继续根据规定,及时披露相关信息。