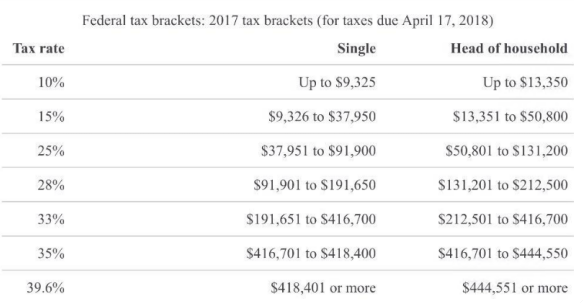

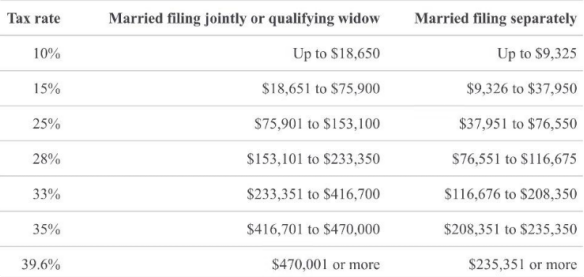

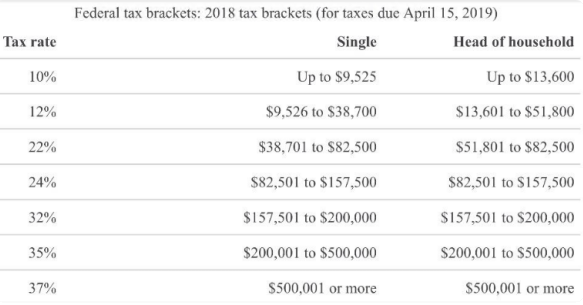

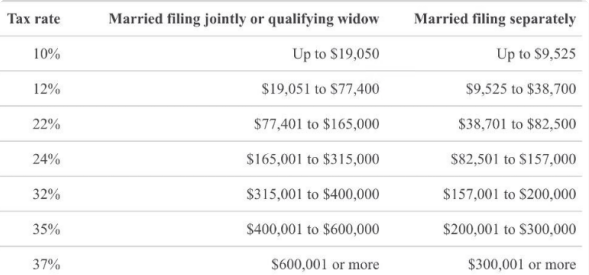

对于投资房产而言,个人税税率的变化,将会直接影响到房屋出租利润的所得税。个人税率前后变化对比如下:

列举项抵扣 – Itemized deduction

1)州税和地产税2018年起可抵扣上限为1万美元(2017年无上限);

2)2018年以后取得的自住房贷,本金75万以内的房贷利息可全额抵扣,如是2018年以前取得的自住房贷,本金100万以内的房贷利息可全额抵扣;

3)现金或物品捐赠均可抵扣;

4)车辆登记费均可抵扣;

5)支付医疗费用超过7.5% adjusted gross income的部分均可抵扣。

6)事故盗窃损失不再可以抵扣(2017年仍可抵扣);

7)报税费用,雇主不可报销的商务费用,专业相关的进修费等其他曾经列为超过2% adjusted gross income便可抵扣的费用,均自2018年起不可抵扣(2017年仍可抵扣)。自2018年起,取消家庭成员豁免额。而在2017年,家庭成员每人可抵扣$4,050。

综合上述对比,比较大的变动在于标准抵扣和列举项抵扣的选择上,由于房产税和州税的抵扣被限制在1万以下,2018年后的房贷利息抵扣额比例也有所收紧,将直接导致一些州税高、房产税高的家庭的列举项抵扣减少,甚至转为使用标准抵扣。由此而来的长期影响,将激励一部分高州税居民迁往低税州或免税州居住。

该税种是这次税改新设的规定,对于持有超过10%海外公司股份的美国纳税人而言,产生了一个新的税种repatriation tax。原税法规定,只要美国股东所持有的海外公司,在当年没有分红,美国股东只需就该公司的财务状况进行披露即可。而新税法要求,美国股东需一次性为2017年以前(自1986以后,或自首年成为美国税务居民起)的累计未分配利润支付repatriation tax。待到将来实际分红之时,该分红将作作为税后资产免收联邦所得税。Repatriation tax的税率如下,将来会以“现金或高流动资产”分红的税率为15.5%,会以“非流动资产”形式分配的资产税率为8%。这项新规定对凡是持有海外公司包括中国公司的新移民或美国居民来说,影响显著,需立刻进行税务规划和规范申报。同时对于长期如何调整企业结构,是否保留或转移股权,也需做出评估。

遗产税的豁免额从2017年的549万调涨至2018年的1118万。这对于资产总值在6百万上下的纳税人而言是一个很大的变动,也直接决定了其是否需要继续进行遗产税规划。此外,由于公司所得税的变动,包括大幅下调至21%的联邦公司税税率,和中小企业合伙人制公司新设的20%流动收入抵扣,使得一部分中小企业持有人和自雇人士选择更换公司类型,或调整其个人工资。

减税、保护资本和再投资于更大的房产或多个房产的方法之一。1031 exchange有许多好处,例如推迟税款、增加现金流和提高杠杆。然而,在考虑1031 exchange之前,请务必进行充分的研究、咨询专家,并对该过程和要求有深入的了解。

点击下方”阅读原文“浏览Alex个人主页